Hace 15 días Roberto Cachanosky se zarpo con su “

Olor a 2001” exagerado e irresponsable según este servidor, pero

¿No hay olor a 1998? Veamos.

TensionesEl intento del país de crecer más allá de su capacidad real llevo a tener, hacia 1998, grandes

tensiones acumuladas siendo la más evidente la copiosa deuda externa. Durante el periodo de crecimiento iniciado en 2003, en cambio, el crecimiento se basó en la acumulación de otro tipo de pasivos (o

consumo de activos) que eventualmente deberán repagarse: inflación, distorsiones en los precios relativos, cuellos de botella sectoriales, puja distributiva, aislamiento internacional, etc.

Como rasgo común se ve la poca voluntad (o capacidad) política para, durante el período de bonanza, encarar correcciones a los desequilibrios disimulados por el contexto externo favorable. El gobierno apostó en ambos casos a una fuga hacia delante. Confiaban (tanto Menem como Nestor) en que el inédito proceso inversor corregiría los desequilibrios. En un caso, el fracaso redundaría en un recurrente déficit de cuenta corriente y en la necesidad de una dolorosa deflación que nunca llegó, en el otro en una galopante inflación que orillo el 30% durante su pico.

Exposición al contexto externoAmbas economías se caracterizan por su fuerte

exposición al contexto externo. Durante la convertibilidad el riesgo principal era la dependencia de los mercados financieros internacionales, que volvía al país vulnerable a una reversión de los flujos de capitales, como finalmente sucedió.

Desde 2003 se reduce la exposición financiera. No sólo la deuda externa se licuó a valores aparentemente más "

sostenibles", sino que el virtual aislamiento financiero disminuye el impacto de la crisis global.

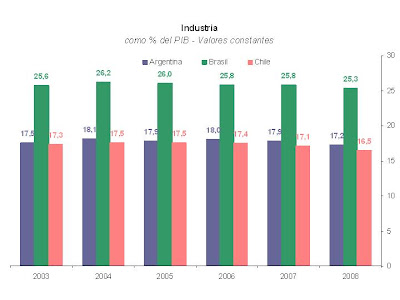

Sin embargo, hoy Argentina está mucho más expuesta al flujo

comercial. Si en 1998 la relación exportaciones sobre PBI era del 10% hoy es del 25%. ¿Me explico? Uno de cada cuatro pesos generados en el país tiene como cliente un no residente. Si el mundo deja de comprarnos la veremos peluda para compensar el mercado externo con mercado interno y poco se ha hecho durante este período para disminuir este riesgo.

El paquete de malas noticias desde el exterior es similar. Crisis financiera (en los mercados emergentes entonces, global hoy) más devaluación de nuestros socios comerciales que deja apreciado al peso más caída de los términos de intercambio más enfriamiento global. En el 98 entró por el canal financiero, esta vez entrará por el real.

Capacidad de diseñar política anticíclica

Ambos shocks internacionales encuentran a un gobierno con las manos atadas para diseñar una política macroeconómica contracíclica, explicada, en ambos casos, por la irresponsable gestión durante el período ascendente del ciclo.

La convertibilidad era, de Iure y de Facto, un abandono de la política monetaria. Viendo como los capitales huían, la autoridad monetaria tenía pocas herramientas para evitar la contracción del crédito y el aumento de las tasas de interés. Con el nivel actividad entrando en recesión, la política monetaria actuaba contractivamente.

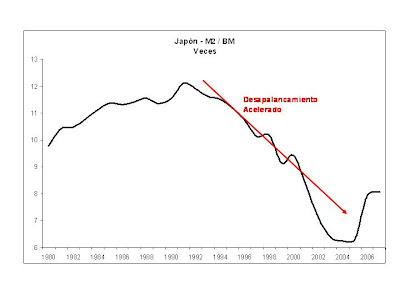

En la actualidad, y frente al “Credit Crunch” que está enfrentando la economía desde el conflicto con el campo (Atenti: no desde la explosión de las sub-prime), uno esperaría que el gobierno contribuya a facilitar el acceso al crédito. El limite de esta política estara en el deseo de la gente de tener los papelitos que emite el banco central y ese deseo está en franco retroceso, no sólo por la inoportunisima estatización de las AFJP o la crisis internacional sino por el proceso inflacionario que significa, sencillamente, que el peso no es una buena moneda como destino de los ahorros.

¿Cuál es la tasa de interés que hace que la gente no se pase a dólares? ¿Cómo afecta esa tasa al nivel de actividad? ¿Cuánto debe cobrar un banco para financiar una inversión de mediano plazo o incluso de capital de trabajo? Dicho de otra manera ¿Cuál es el margen de acción del gobierno para evitar la contracción monetaria? Aunque no tanto como en 1998, posiblemente la respuesta sea

pocoLa política cambiaria de 1998 era cautiva tanto del corcet de la convertibilidad como de un sector privado dolarizado. La de 2008 esta condenada por su pasado inflacionario ¿Qué margen tiene el BCRA, Moreno y su patota para hacer una devaluación nominal ordenada? ¿Qué margen político tiene nuestra presidente para contener las presiones anti-devaluatorias? ¿Cuánto de la devaluación nominal se pasará a precios en una economía que recuperó sus prácticas indexatorias tras tres años de inflación creciente?

Finalmente,

el frente fiscal en 2008 es un espejo del de 1998, y podría haber acotado todo el post a este punto.

En 1998 se encontraba acorralada, por un lado, por la irresponsable reforma del sistema previsional que reduciría en 3% del PBI la recaudación y, por otro, por una carga de intereses y una generosa política de expansión del gasto durante los años anteriores La necesidad de dar señales de solvencia para acceder al flujo de crédito acogotaba cualquier intento expansivo. El gobierno apostó a que su estrecha relación con los organismos multilaterales de crédito le daría oxigeno suficiente hasta que las variables macro se corrigieran...y perdió, en un patético e innecesario 2001 que dejaría secuelas que aún sufrimos.

Hoy la ventanilla de crédito externo para financiar una política

Keynesiana está más cerrada que en 2001, a pesar de los humillantes intentos de Redrado de conseguir financiamiento “

sin condicionamientos”. La explosión de gasto durante 2006 y 2007, financiada con recursos transitorios, fuerza al gobierno a hacer política fiscal contractiva ahora que el flujo de ingresos se dio vuelta. Lo que deberíamos haber hecho de manera ordenada durante los años de crecimiento hay que hacerlo todo junto con contracciones forzosas de la inversión pública, de los subsidios y, sobre todo, con una necesidad desesperada de rascar recursos tributario (o para-tributarios como las contribuciones sociales) que, inevitablemente tendrán un impacto contractivo.

Delicias de la vida. Acorralado contra la restricción presupuestaria, el gobierno de Menem financia su campaña electoral contra Duhalde con la enajenación de YPF, la anteúltima joya de la abuela. Esta semana, 10 años más tarde, el destino de la última joya, que vale por lo menos el triple que aquella, se debate en el congreso y por razones parecidas. ¿Como era la frase de Marx sobre la historia repitiéndose?

Conclusión.

Si hay algo claro es que, teniendo ahora herramientas mas flexibles, el gobierno termina ahogado de la misma forma que en los 90. Tanto en 1998 como en 2008 podemos ver (a) Distorsiones macroeconómicas acumuladas, (b) alta exposición al complicado contexto internacional (c) apuesta fracasadas a la inversión como corrector “automático” de las distorsiones (d) Incapacidad de hacer política fiscal, monetaria y cambiaria expansiva por la pobre gestión macro de la bonanza.

Habiendo dejado mucho en el tintero, los espero en los comments.

Atte

Ele

Me dió una cosa más o menos así:

Me dió una cosa más o menos así: Que vendría a ser como estas regresiones de Rollo, pero más cool. Los muchachos siguen sacando número, por eso el compañero Obama ya tiene como empezar su discurso el día que inaugura: "Next in line, please"

Que vendría a ser como estas regresiones de Rollo, pero más cool. Los muchachos siguen sacando número, por eso el compañero Obama ya tiene como empezar su discurso el día que inaugura: "Next in line, please"